20 ago Hedge para moedas não convertíveis?

Hedge para moedas não convertíveis? Saiba mais sobre contratos NDF.

Um contrato NDF (Non-Deliverable Forward) é uma forma alternativa de se proteger de uma exposição cambial (FX) de moeda que não é conversível. As autoridades monetárias de alguns países impõem restrições à conversibilidade de sua moeda para regular o fluxo de entrada e saída da moeda. Como consequência, empresas externas podem enfrentar dificuldades para cobrir sua exposição com contratos futuros, uma vez que tais transações não ser permitidas por restrições de própria moeda. Como resultado, os mercados para os não-entregáveis, que não exigem a troca da moeda em si, se desenvolveram.

O mercado de NDF começou a crescer no início dos anos 90, focado principalmente em moedas de mercados emergentes na América Latina. Como a negociação NDF foi usada principalmente como um meio de proteção contra risco cambial para moedas não conversíveis, o crescimento do mercado foi maior para moedas de países com investidores cada vez mais ativos (carteira e / ou investimento estrangeiro direto) e países com regimes cambiais incertos. Os mercados de NDF em moedas que estavam se tornando cada vez mais conversíveis se dissiparam ou desapareceram. Ao longo da década de 1990, o aumento dos investimentos em mercados emergentes na Ásia e na Europa Oriental expandiu ainda mais o mercado de NDF. Em 1997, a Associação Internacional de Swaps e Derivativos acrescentou provisões para transações de NDF às suas definições.

Como funciona um NDF?

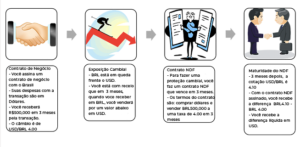

É conceitualmente semelhante a uma transação a termo, com a diferença de que não há liquidação na moeda em si. Em vez disso, toda a transação é liquidada em uma moeda conversível, como USD ou EUR. Quanto a uma transação a termo, uma NDF é fixada para um valor acordado (da moeda não conversível), em uma data de vencimento específica e em uma taxa a termo definida. No vencimento, a taxa a termo é comparada com a taxa de referência daquele dia. Esta pode ser a taxa diária fixada pelo banco central em questão, ou uma taxa média publicada por vários bancos. A diferença entre a taxa a termo pré-acordada e a taxa de fixação é liquidada na moeda conversível em sua conta na data de vencimento. Portanto, você pagará ou receberá a diferença.

Devido às restrições à participação estrangeira no mercado a termo local em diversos países, um mercado de NDF offshore evoluiu. Como proprietário de uma empresa em Cingapura, você pode, por exemplo, utilizar o mercado de NDF para fazer hedge de seus riscos cambiais em BRL quando realizar negócios com os parceiros brasileiros.

Note que para o exemplo acima, a fixação do fechamento do NDF é de 2 dias antes do vencimento do NDF. A taxa de fixação de 4,10 foi anunciada às 17:00, horário de Cingapura.

Existem alguns riscos e mais detalhes envolvidos, por isso, converse com um profissional que o ajudará a cobrir todos os aspectos dessa operação.

Fonte: Investopedia.com

No Comments